ライフプランコラム「いま、できる、こと」vol.123(2020年10月23日)GPIF(ジーピーアイエフ)の分散投資(5)

ライフプランコラム「いま、できる、こと」vol.123(2020年10月23日)GPIF(ジーピーアイエフ)の分散投資(5)

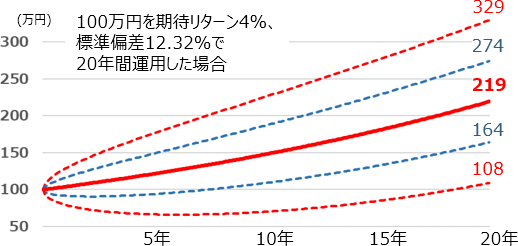

前回、GPIF基本ポートフォリオの期待リターン(4%)とリスクを表わす標準偏差(12.32%)でリターンの分布を試算したところ、年々リスクは増えるのに損をする確率は減っていくことを確認しました。これがどういうことなのか視覚的に理解するため、今回は推移グラフを作成しましたのでご覧下さい。

GPIF基本ポートフォリオのシミュレーション(20年間)

真ん中の赤い太線が平均値、青い点線が±1標準偏差、赤い点線が±2標準偏差の推移です。青い点線も赤い点線も年々、その広がりが拡大していますね。リスクとはリターンの分布の広がりですから、これは投資期間が長くなるほどリスクが増えることを表しています。一方、理論的にはリターンが下の赤い線よりも下に分布する確率は2.5%にしかなりません。しかも下の赤い点線は年々、切り上がってますね。これは投資期間が長くなるほど損をする確率が減ることを示しています。つまり、年々リスクは増えるのに損はしにくくなるのです。

こんなメリットがあるのに、なぜ人は長期投資ができないのでしょうか?私は推移グラフの見方に誤解があるからだと思います。上の推移グラフに過去20年間の先進国株式への投資成果を重ねてみましたのでご覧下さい。

先進国株式への投資成果(20年間)

実際の値動きが太線や点線を辿ることはありません。これを誤解していると、株価急落で慌てて売ってしまうので長期投資ができないのです。想定以上に下がる局面もあります。でも長期的な成長期待が変わらないなら、いずれ株価は切り返していくのです。こんな値動きを理解していると、長期投資があなたの資産形成の味方になると思います。

- ※円ベースのMSCIコクサイ指数(配当込み)でシミュレーション(先進国株式への投資が、GPIF基本ポートフォリオと同じリスク・リターン特性を持っている訳ではありません。あくまでも値動きをイメージいただくために合成したものです。)

大和証券

2020/8/14作成

人気のキーワードでコラムを探す

商号等:大和証券株式会社 金融商品取引業者

関東財務局長(金商)第108号

確定拠出年金運営管理機関登録票 確定拠出年金運営管理業

登録番号769 大和証券株式会社

©Daiwa Securities Co.Ltd.