ライフプランコラム「いま、できる、こと」vol.287(2024年1月5日)ライフプランセミナーFAQ⑲/住宅ローン控除 vs iDeCoの所得控除

ライフプランコラム「いま、できる、こと」vol.287(2024年1月5日)ライフプランセミナーFAQ⑲/住宅ローン控除 vs iDeCoの所得控除

20代、30代向けのライフプランセミナーでの質問です。

「住宅ローン控除適用期間中のiDeCo掛金については、住宅ローン控除を満額受けられるように調整すべきなのか知りたいです。」

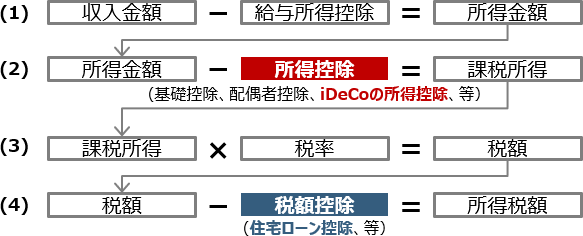

まずは住宅ローン控除、令和5年に一般住宅を購入、住み始めたとします。この住宅を返済期間10年以上のローンを利用して取得すると、居住の年から13年間、年末時点のローン残高(上限3,000万円※)の0.7%を所得税から控除できる制度です。次にiDeCoの所得控除、積み立てた掛金は全額が所得控除の対象になり、所得税と住民税の負担が減ることになります。どちらも手取りが増えるという意味で、とても嬉しい制度ですね。でも、併用したときの税控除額はお互いに影響し合う関係にあります。どんな関係があるのか、以下、個人の税額計算の流れをご覧下さい。

個人の税額計算の流れ

どちらも控除ではありますが、iDeCoは所得控除、住宅ローン控除は税額控除、税額計算の流れでは、住宅ローン控除よりも、iDeCoのほうが先に控除されることになります。そして、iDeCoを始めると、(2)の行で課税所得が減って、(3)の行の税額も減り、(4)の行で税額が税額控除よりも少なくなると、所得税額はマイナス、つまり、所得税はゼロになって嬉しいのですが、住宅ローン控除を使い残してしまうのがもったいない、これがご質問の趣旨ですね。

この損得勘定を精緻に計算するには、住宅ローン残高やiDeCo掛金額だけでなく、年収や家族構成等を確認する必要がありますし、最終的には税理士に相談すべき内容になります。でも、これまでの経験上、私からのざっくり回答としては、大半のケースで調整の必要なし。その理由は、所得税で住宅ローン控除を使い残した場合、その分を翌年の住民税から減額できる特例があるから。減額できる金額には上限(令和5年に購入、入居した場合、所得税の課税総所得金額等の5%で最高97,500円)はありますが、住民税の減額特例のことはご存じない方が多いようですね。

なお、住宅ローン控除で住民税の減額特例まで使い切っていても、iDeCoの所得控除は住民税分もありますので、その税制メリットが全くないわけではありません。それでも、住宅ローン控除の使い残しが気になる方は、iDeCoではなく、つみたてNISA(新NISAではつみたて投資枠)をおススメします。

- ※年末ローン残高の限度額は、一般住宅への居住年が令和6~7年だと2,000万円、また、認定長期優良住宅・認定低炭素住宅では、令和5年は5,000万円、令和6~7年は4,500万円となります(認定住宅等は他にもありますが、これ以上の詳細は割愛させていただきます)。

大和証券

2023/11/24作成

人気のキーワードでコラムを探す

商号等:大和証券株式会社 金融商品取引業者

関東財務局長(金商)第108号

確定拠出年金運営管理機関登録票 確定拠出年金運営管理業

登録番号769 大和証券株式会社

©Daiwa Securities Co.Ltd.