- 法人のお客さまメニュー

上場企業向けM&A

弊社グループは、グローバル統一ブランド「DC Advisory」を用いてグローバルかつシームレスにM&Aアドバイザリーファームを展開しています。

アドバイザリーサービス ~Providing the Right Advice, Anywhere~

サービスの特徴

- グローバルに展開している弊社の投資銀行部門は、以下の特徴を有しております。

- 弊社によるアドバイザリーサービスは、これまでにお客さまからの高い評価を頂いており、ご満足いただけるものと確信しております。

1、お客さま本位のアドバイスの提供

- 弊社は独立系証券会社であることから、特定の集団の利益に左右されることなく、常にお客さまに対して公正なアドバイスを提供することが担保されています。

2、総合証券会社の機能を活かした幅広いサービス

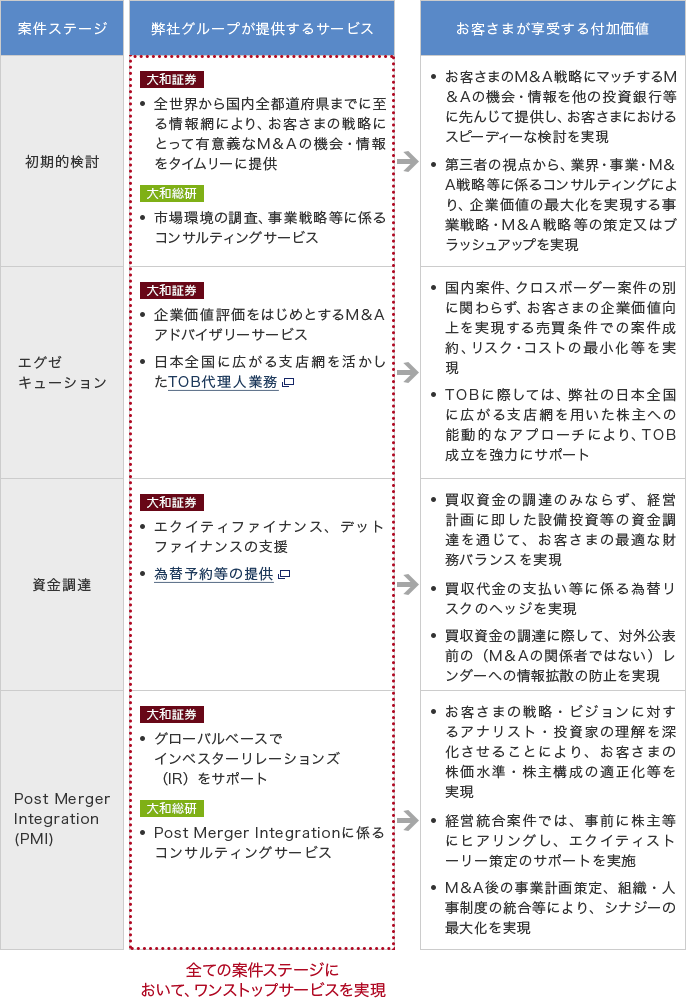

- 弊社は、M&A戦略の立案・実行に留まらず、M&Aに関連する投資家対応、公開買付手続き、為替リスクのヘッジから、弊社グループのシンクタンクである大和総研が提供するM&A後の統合実務まで、ワンストップでサービスを提供しております。

3、グローバルネットワークの活用

- 弊社は、グローバルネットワーク(アジア・欧州・米州の弊社グループ海外拠点および業務提携先)を活用し、タイムリーな情報を基に買収機会を提案しています。

4、経験と実績に裏付けられたプロフェッショナルサービス

- 属人的なノウハウやネットワークに依存することなく、組織全体で獲得したすべての知見を活用して、お客さまにサービスを提供いたします。お客さまのニーズと案件の特性に応じて、世界中から必要な人材を起用し最善の体制でサービスを提供いたします。

付加価値の高いサービス

- 全ての案件ステージにおいて、多面的なサービスを弊社グループがワンストップに提供することにより、各サービスに係る付加価値のみならず、無用な情報の拡散を防ぎ、1.効率的な案件推進、2.厳格な情報管理、3.迅速なサポートを実現いたします。

ネットワーク

- 大和証券グループのグローバルネットワークを活用し、お客さまの戦略にとって真に有意義なM&Aの機会を、タイムリーにご提供し、お客さまの企業価値の向上に貢献いたします。

- 弊社では、世界中のあらゆる地域の買収機会について、同業他社にない豊富な情報を有しており、お客さまのグローバルベースでの成長戦略を支援いたします。

実績

主要案件(公表案件ベース)

| 弊社クライアント企業 | 相手方企業 | 案件概要 |

|---|---|---|

| ローソン | KDDI | KDDIによるローソンに対する公開買付け(予告TOB) |

| 伊藤忠テクノソリューションズ | 伊藤忠商事 | 伊藤忠商事による伊藤忠テクノソリューションズの非公開化 |

| 大正製薬ホールディングス | 大手門 | 大正製薬ホールディングスのMBOによる非公開化 |

| ベネッセホールディングス | EQT | ベネッセホールディングスのMBOによる非公開化(予告TOB) |

| KDDI | インターネットイニシアティブ | KDDIとインターネットイニシアティブの資本業務提携 |

| NTTドコモ | インテージホールディングス | NTTドコモによるインテージホールディングスに対する公開買付け |

| アドバンテッジパートナーズ | TBSホールディングス | アドバンテッジパートナーズによるやる気スイッチグループホールディングスのTBSホールディングスへの譲渡 |

| U-NEXT HOLDINGS | TBSホールディングス | U-NEXTホールディングスによるTBSホールディングスを引受先とする第三者割当増資の実施 |

| MBKパートナーズ | ジャパンベストレスキューシステム | MBKパートナーズによるジャパンベストレスキューシステムの非公開化 |

| TAKISAWA | ニデック | ニデックによるTAKISAWAの公開買付けによる完全子会社化 |

| 近鉄エクスプレス | 近鉄グループホールディングス | 近鉄グループホールディングスによる近鉄エクスプレスに対する公開買付け |

| 兼松エレクトロニクス | 兼松 | 兼松による兼松エレクトロニクスの完全子会社化 |

| 大和ハウス工業 | ジャパン・ホテル・リート・アドバイザーズ | 大和ハウスによる大和リゾートのジャパン・ホテル・リート・アドバイザーズへの譲渡 |

| アイペットホールディングス | 第一生命ホールディングス | 第一生命ホールディングスによるアイペットホールディングスの完全子会社化 |

| JX金属 | タツタ電線 | JX金属によるタツタ電線の完全子会社化 |

| 東急レクリエーション | 東急 | 東急による東急レクリエーションの完全子会社化 |

| インテグラル | ダイオーズ | インテグラルによるダイオーズのMBO |

| ニトリホールディングス | エディオン | ニトリホールディングスとエディオンの資本業務提携 |

| MBKパートナーズ | ユニマット リタイアメント・コミュニティ | MBKパートナーズによるユニマット リタイアメント・コミュニティの株式取得 |

| カーライル・ジャパン・エルエルシー | D Capital | カーライルによるおやつカンパニーのD Capitalへの譲渡 |

| マックスバリュ西日本 | フジ | フジとマックスバリュ西日本の経営統合 |

| トッパン・フォームズ (現:TOPPANエッジ) |

凸版印刷 | 凸版印刷によるトッパン・フォームズの完全子会社化 |

| ポラリス・キャピタル・グループ | スペースバリューホールディングス | ポラリス・キャピタル・グループによるスペースバリューホールディングスに対する公開買付け |

| シャープ | 堺ディスプレイプロダクト | シャープによる堺ディスプレイプロダクトの完全子会社化 |

| 電通グループ | セプテーニホールディングス | 電通グループによるセプテーニホールディングスの連結子会社化 |

| ヤフー (現:LINEヤフー) |

GMOフィナンシャルホールディングス | ヤフーによるワイジェイFXのGMOフィナンシャルホールディングスへの譲渡 |

| 青森銀行 | みちのく銀行 | 青森銀行とみちのく銀行による経営統合 |

| イーブック イニシアティブ ジャパン | NAVERグループ | NAVERグループによるイーブックイニシアティブジャパンへのTOB |

| ビオフェルミン製薬 | 大正製薬ホールディングス | 大正製薬ホールディングスによるビオフェルミン製薬の完全子会社化 |

| 日本郵政 | マイステイズ・ホテル・マネジメント、Yakushima特定目的会社、シャトレーゼホールディングス、ノザワワールド、日田淡水魚センター | 日本郵政によるかんぽの宿事業の譲渡 |

お取引にあたっての手数料等およびリスクについて

当社の取扱商品等へのご投資には、商品ごとに所定の手数料等をご負担いただく場合があります。(国内株式委託手数料は約定代金に対して最大1.26500%(税込)、ただし、最低2,750円(税込)、ハッスルレートを選択しオンライントレード経由でお取引いただいた場合は、1日の約定代金合計が300万円までなら、取引回数に関係なく国内株式委託手数料が3,300円(税込)、以降、300万円を超えるごとに3,300円(税込)が加算、投資信託の場合は銘柄ごとに設定された購入時手数料および運用管理費用(信託報酬)等の諸経費、等)

また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の上場有価証券等書面または契約締結前交付書面、目論見書、お客さま向け資料等をお読みください。